자녀의 해외주식을 1년에 100원 초과하여 수익을 실현했을 경우 연말정산 시 기본 공제와 교육비 공제 대상에서 제외됩니다. 그러한 이유로 해외주식 250만 원의 수익을 실현한 것과 100만 원의 수익만 실현했을 때 그 손익을 따져보면 100만 원 수익만 실현했을 때 세금적으로 더 유리합니다. 왜 그런지 아래에 다시 설명 드리겠습니다.

실현 금액에 따른 세금 혜택

해외주식 250만 원을 수익 실현했을 때

해외주식 매매 하시는 분들은 잘 아시겠지만, 해외 주식을 하며 1년 간 발생한 실현 손익 중 250만 원 까지는 공제 대상 금액이기 때문에 세금이 발생하지 않고, 그 금액을 초과하여 수익을 실현한 경우에만 초과수익 X 22% 하여 양도세가 발생합니다. 예를 들어 2022년에 테슬라라는 종목을 매매하여 300만 원의 수익이 발생했다면 250만 원을 제외한 50만원에 대해서만 세율 22%를 곱하여 양도세를 계산합니다. 만약 여러분이 해외주식을 딱 250만 원만 수익 실현했다면 발생한 실현한 수익은 250만원을 넘지 않기 때문에 세금은 0원이며 이 때의 세금적 혜택은 250만원 X 22% 하여 55만 원입니다.

하지만 만약 해외주식을 매도한 자녀가 20세 이하이며 다른 기본공제 요건을 만족하고 있더라도 해외주식 수익이 100만 원을 초과하여 발생했다면 기본공제 대상에서 제외되고, 기본공제 대상이 아니기 때문에 교육비 공제 대상에서도 제외됩니다. 따라서 연초에 계산하는 전년도 연말정산에서 해당 자녀에 대한 기본공제 및 교육비 공제는 받을 수 없으며, 결국 이 경우의 세금 혜택은 총 55만 원입니다.

해외주식 100만 원만 수익 실현했을 때

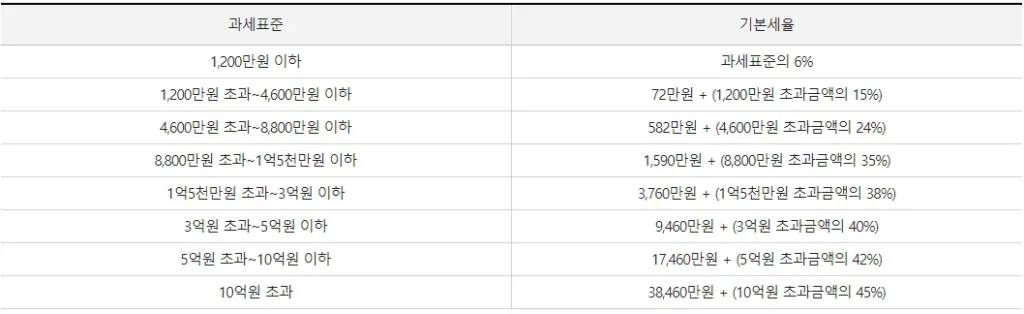

만약 여러분이 해외주식을 딱 100만 원만 수익 실현했다면 발생한 실현 수익은 250만 원을 넘지 않기 때문에 세금은 0원이며 이때의 세금적 혜택은 100만 원 X 22% 하여 22만 원이라고 이야기할 수 있습니다. 하지만 해외주식 수익을 100만 원만 실현한 경우 연말정산 시 해당 자녀는 기본공제 및 교육비 공제 대상에 포함 됩니다 (다른 소득이 없으며 나이가 20세 이하인 경우). 기본공제는 세액공제가 아닌 소득공제 대상이며, 자녀 1명당 150만 원 X 과세표준에 따른 기본세율 하여 계산합니다. 과세표준은 여러분의 일 년간 총 소득에서 공제 대상 금액을 제외하고 세금 부과 대상으로 남아있는 금액을 이야기하며, 과세표준에 따른 세율은 다음과 같습니다.

만약 여러분의 과세표준이 4,600만 원에서 8,800만 원 사이에 있다면 여러분이 적용 받는 기본세율의 최대 값은 24%이며, 기본공제에 따른 세금 혜택은 150만 원 X 24% 하여 36만 원입니다. 또한 기본공제 대상자는 교육비 공제 대상자이기도 합니다. 교육비 공제는 세액 공제이며 지출한 교육비 X 15% 하여 계산합니다. 이때 지출한 교육비는 대학생 이전의 자녀라면 300만 원까지 인정되고 대학생 자녀는 900만 원 까지 인정됩니다. 아직 대학교 진학 전의 자녀에게 300만 원 이상의 교육비를 지출했다고 가정하면 300만 원 X 15% 하여 45만 원의 세금을 공제받을 수 있습니다.

물론 자녀가 기본공제의 나이 조건(20세 이하)을 만족하고 기타 다른 소득이 없으며 교육비를 최소 300만 원 지출했다는 가정을 하기는 했지만, 이 경우 세금적 혜택은 주식 양도세 22만 원, 기본공제 36만 원, 교육비 공제 45만 원, 총 103만 원입니다. 250만 원의 수익을 실현했을 때 보다 48만 원의 세금 혜택을 더 볼 수 있습니다.

결론

주식 매매 외에 별도 소득이 없는 20세 이하의 자녀가 있으신 경우, 해외주식 수익 실현을 100만 원 이하로 하시길 권해드립니다. 이미 100만 원을 초과하여 수익을 실현했다 하더라도 아직 해가 바뀌지 않았다면 손해가 발생한 주식을 매도하여 총수익을 100만 이하로 맞출 수도 있습니다.

Leave a Reply